最近这波加密货币ETF的申请浪潮真是让人眼花缭乱。就在7月30日,芝加哥期权交易所(Cboe)、纳斯达克和纽交所Arca这三家重量级交易所不约而同地向SEC递交了19b-4表格,试图为加密货币ETF设立一个快速审批通道。这让我想起去年首批比特币ETF获批时市场的狂热,现在这股浪潮正在向更广阔的加密市场蔓延。

为什么现在突然提速?

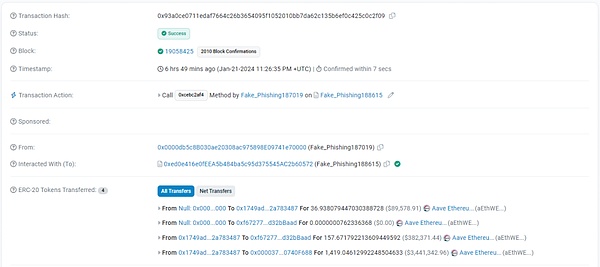

说实话,SEC现在的工作量简直让人心疼。彭博的James Seyffart告诉我,目前有91份加密ETF申请等着处理,涉及24种代币和指数基金。这就像在高峰期堵在高速公路收费站,每辆车都要逐一检查,而SEC手里只有一本老旧的交通规则手册。19b-4表格的提案就像是在收费站开辟一条ETC专用道,让符合条件的申请可以快速通过。

让我用一个生活中的例子来解释这个流程:想象你要开一家餐厅,19b-4表格就像是申请营业执照,接下来会有21天的公示期让社区提意见。SEC在45天内要做出初步决定,不过他们可以把这个期限延长到240天。这次申请的公示期已经在8月25日结束,9月13日就要出初步结果,最晚不会超过2026年3月27日。

传统市场的启示

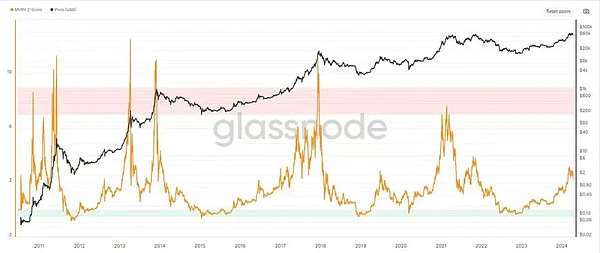

这让我想起2019年SEC通过的"ETF规则"(第6c-11号),那简直就是ETF市场的一场革命。以前每只ETF都要像个特例一样单独审批,现在只要符合标准就能自动获批。Morningstar的数据很能说明问题:现在上市的ETF数量比个股还多!

加密ETF现在就像站在2019年前的股票ETF同样的十字路口。市场需求明摆在那里,但监管瓶颈让整个行业停滞不前。我个人认为,SEC这次很可能会借鉴传统市场的经验,不会真的拖到2026年。

哪些代币能搭上快车?

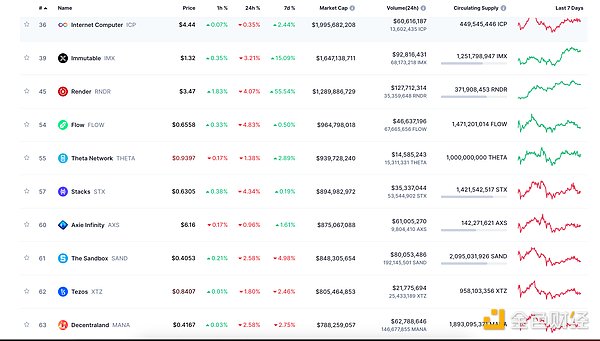

交易所提出了三个主要标准,只要满足其中一条就有资格走快速通道。我仔细研究了一下,发现目前有10种代币已经达标:DOGE、BCH、LTC、LINK、XLM、AVAX、SHIB、DOT、SOL和HBAR。另外ADA和XRP也快要符合条件了。

有意思的是,这些标准背后都有深意。比如第二条要求代币期货已经在合规市场交易至少6个月 - 这就像是用期货市场的考验来证明这个代币的成熟度。我注意到Coinbase Derivatives在这里扮演了关键角色,它就像是一个加密世界的"成人礼"考场。

未来可能新增的标准

虽然目前只有三个主要标准,但交易所暗示还会增加量化指标。根据我的线人消息,SEC可能在考虑:

- 交易量门槛(比如30天平均日交易量)

- 流动性要求(买卖价差和订单深度)

- 最低市值(确保不是小币种)

- 可靠的托管方案

- 一定的价格历史(避免新币的剧烈波动)

Digital Chamber和Multicoin已经提交了具体建议,比如要求5亿市值和5000万美元日均交易量。Multicoin甚至提出美国市场要占全球交易量的5%。这就像是在说:"要想在我们这儿玩,得先证明你有真本事。"

立法进程的影响

正在审议的《CLARITY法案》可能会带来更多标准。这个法案有点像加密世界的"宪法修正案",它要解决很多根本性问题:

- 明确SEC和CFTC的管辖权

- 定义什么是证券、什么是商品

- 保护开发者权益

- 确定去中心化项目的标准

如果法案通过,可能还会增加一些有趣的指标,比如验证者分布、治理去中心化程度、代码开源情况等。这就像是在给加密项目做"体检",只有各项指标都健康的才能获得ETF资格。

市场的影响与展望

作为一个观察市场多年的业内人士,我深切感受到监管滞后带来的问题。现在很多资金被迫流向数字资产财库、私人信托这些"灰色地带"的产品,这些产品往往费用高、透明度低。就像是在高速收费站排队太久,有些车就干脆绕道走小路了。

我预计下一波ETF审批会集中在高市值、高流动性的主流代币上。根据彭博的统计,目前有24种代币的ETF申请在排队。其中很多都符合快速通道条件,如果规则通过,我们可能会看到一场真正的加密ETF爆发。

说到底,加密市场需要的是规则明确、流程高效的监管框架,而不是一刀切的禁令或无限期的拖延。正如2019年的ETF规则改变了传统市场一样,我相信这次的变革也将为加密市场带来新的春天。